Bancos mexicanos, listos para las nuevas reglas de liquidez

:quality(75)/media/dinero/images/2014/11/bancosg181114.jpg)

:quality(75)/media/dinero/images/2014/11/bancosg181114.jpg)

CIUDAD DE MÉXICO, 18 de noviembre.- Los bancos en México se preparan para cumplir con la regulación relacionada con los niveles de liquidez derivados de los nuevos acuerdos de capital o Basilea III, que entrará en vigor a partir del 1 de enero de 2015.

Para esta fecha, la regulación tanto para el cálculo del Coeficiente de Cobertura de Liquidez (CCL) como el calendario de transición, que va de 2015 a 2017, tendrán que estar definidos para poder cumplir con la regla emitida por el Comité de Basilea.

Carlos Rojo, director general de Grupo Financiero Interacciones, precisó que la institución está lista para cumplir con la regulación relacionada con los niveles de liquidez, e incluso cuenta con requerimientos superiores a lo que se prevé solicite la Comisión Nacional Bancaria y de Valores (CNBV), que sería de 60 por ciento respecto al total de los activos, pues tiene una proporción de 200 por ciento.

Por su parte, Vicente Rodero, director general de BBVA Bancomer, aseguró que la institución tiene una elevada solvencia y liquidez para afrontar con fortaleza los planes de crecimiento.

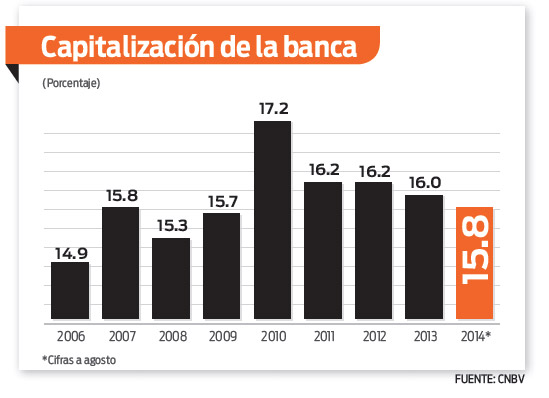

En septiembre de 2014, el índice de capitalización se ubicó en 15.3 por ciento y el índice de capital básico 1 en 10.8 por ciento, ambos superiores a los mínimos regulatorios.

Carlos Soto Manzo, director general de Banco Multiva, comentó que se cumplirá sin problemas con la nueva regulación relacionada con los niveles de liquidez derivados de los acuerdos de capital y, al mismo tiempo, podrá satisfacer la demanda de crédito que exista entre las pequeñas y medianas empresas.

Explicó que cuenta con requerimientos superiores a lo que se prevé solicite la CNBV, pues tiene una proporción de 140 por ciento en el Índice de Liquidez.

Según ha adelantado la propia autoridad, alrededor de 10 de los 45 bancos que operan en el sistema financiero del país no estarán en condiciones de cumplir con las reglas de liquidez que preparan el Banco de México (Banxico) y la Comisión Nacional Bancaria y de Valores (CNBV), y que entrarán en vigor en 2015.

La razón es que esos bancos, al ser pequeños, podrían ver afectada su rentabilidad, debido a que no tienen fondeo estable.

Y es que al no tener una gran red de sucursales para captar recursos del público, necesitarán diversificar sus fuentes de fondeo y emitir deuda a largo plazo, en especial los bancos que tienen gran parte de su cartera a largo plazo.

Si bien la autoridad ha reconocido que estas instituciones no tienen la posibilidad de cumplir con la regla, esto no será problema, ya que se está platicando con ellas para reorganizar su estrategia de fondeo y terminar así el año sin complicaciones.

Según los acuerdos de Basilea III, los bancos deben contar con un mínimo de capital y de liquidez para enfrentar tiempos de crisis, que es cuando los clientes pueden hacer retiros importantes de sus ahorros e inversiones y poner en riesgo la estabilidad de las instituciones.

El principal propósito es proteger a los ahorradores al obligar a los bancos a mantener un coeficiente de liquidez que garantice que en caso de una corrida o salida masiva de recursos, el banco pueda pagarlos.

Basilea III surgió como respuesta a la crisis financiera internacional de 2008-2009, que evidenció la necesidad de fortalecer la regulación, supervisión y gestión de riesgos del sector financiero.

Un comité acordó el marco de Basilea III en septiembre de 2009 y se publicaron las propuestas concretas, vía documentos consultivos, en diciembre siguiente. Estos documentos consultivos constituyen la base de la respuesta a la crisis financiera y forman parte de las iniciativas mundiales para fortalecer el sistema de regulación que han sido propuestos por los líderes del G-20.

Una liquidez alta significa que los bancos tienen una cantidad considerable de dinero sin colocar o disponible o en inversiones temporarias, fondos que para obtener mayor rentabilidad buscan ser colocados en préstamos, principalmente en el segmento de consumo, el cual presenta tasas importantes de retorno a corto plazo.

El exceso de liquidez que está registrando el sistema financiero hace que varias entidades inviertan en mayores niveles en publicidad y márketing para poder atraer a los tomadores de crédito, tal como se puede observar en los últimos días.

La ABM, que preside Luis Robles, ha estado de acuerdo en mejorar la liquidez y capitalización de la banca mexicana. Foto: Eduardo Jiménez/Archivo

Las nuevas reglas de liquidez para el sistema financiero mexicano, establecidas en el marco de Basilea III, entrarán en vigor a inicios de 2015, según lo ha previsto la Comisión Nacional Bancaria y de Valores (CNBV).

De acuerdo con análisis de instituciones como Moody's o Fitch Ratings, los bancos mexicanos mantienen posiciones estables de fondeo y liquidez, debido a que se fondean en su mayoría de depósitos de clientes denominados en pesos, los cuales conforman casi 70 por ciento del total de sus pasivos, en comparación con recursos interbancarios o de mercado de dinero.

De ahí que se prevé que los grandes bancos en México no tendrán problemas para cumplir las reglas de Basilea III con la liquidez exigida, como es el caso de Banamex, Banorte, Santander, HSBC y Scotiabank, mientras que los bancos pequeños tendrán más complicaciones.

La Secretaría de Hacienda y Crédito Público (SHCP), el Banco de México (Banxico) y el regulador del sector financiero, la Comisión Nacional Bancaria y de Valores (CNBV), aprobaron directrices para que los bancos mexicanos dispongan de liquidez suficiente para hacer frente a sus obligaciones de pago por 30 días consecutivos “aun en situaciones en las cuales sus ingresos se ven seriamente afectados”.

En su primera sesión, el comité aprobó que todos los bancos deberán tener activos líquidos de alta calidad que les permita hacer frente a sus obligaciones de pago durante 30 días, aún en situaciones en las que se vean afectados sus ingresos.

El estándar coincide con el propuesto en la norma internacional del comité de Basilea III. México ya adoptó las regulaciones de Basilea III para capitalización bancaria, siendo el primero a escala mundial.

Los requerimientos de liquidez “son resultado de las experiencias tanto nacionales como internacionales derivadas de la crisis financiera internacional de 2009, y tienen como finalidad aumentar la fortaleza de la banca”, agregó.

El comité estará integrado por el secretario y el subsecretario de Hacienda, el presidente de la CNBV y el gobernador y dos subgobernadores del Banco de México.

Los cambios propuestos por las reglas de Basilea III son la creación de un indicador del nivel de liquidez de los bancos, el cual se conoce como Coeficiente de Cobertura de Liquidez.

A través de éste se busca que las instituciones generen activos líquidos de alta calidad que permitan a la institución sobrevivir 30 días en escenario de crisis. Otro indicador es el Coeficiente de Fondeo Neto Estable (NSFR), que pretende que se constituya una cantidad mínima de fondeo estable basado en las características de liquidez de los activos y las actividades de la institución en un horizonte de un año.

Asimismo, se busca implementar herramientas de monitoreo para medir el riesgo de liquidez del sector financiero, como es el desfase de la deuda con respecto al fondeo.

Los acuerdos de Basilea III establecen que las reglas de liquidez entrarán en vigor el 1 de enero de 2015, pero el requerimiento mínimo se establecerá en 60% y aumentará hasta llegar a 100% para enero de 2019.

–Claudia Castro