Otra crisis amenaza desde China, pero todos ven a Grecia

:quality(75)/media/dinero/images/2015/07/chinaraingt_0.jpg)

:quality(75)/media/dinero/images/2015/07/chinaraingt_0.jpg)

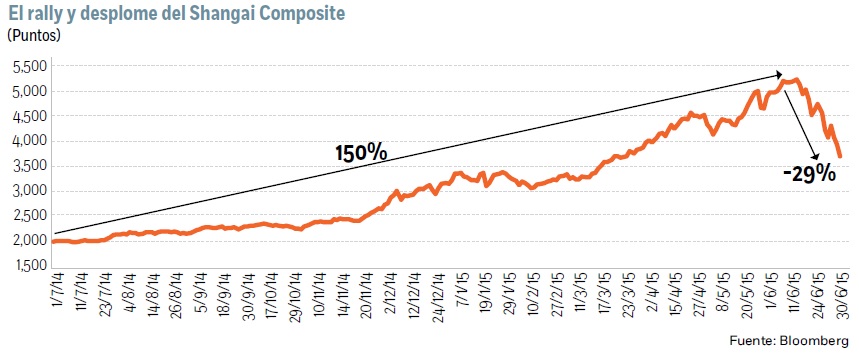

CIUDAD DE MÉXICO.- La Bolsa de China ha entrado en caída libre. Desde el 12 de junio que el Shanghai Composite, la principal referencia bursátil del país oriental, cerró en su nivel máximo de siete años, pero el índice se ha colapsado 29 por ciento.

Por tanto, en menos de tres semanas, la bolsa de China ha entrado en un mercado “bear” o bajista en toda regla, definido como una caída de más de 20& desde su reciente máximo.

En esas tres semanas se han evaporado de la bolsa china 3.2 billones de dólares en capitalización bursátil, algo así como dos veces y medio el tamaño de la economía mexicana.

Ni siquiera durante la gran crisis financiera de 2008-2009 el mercado bursátil chino había sufrido una sangría tan devastadora en tan poco tiempo.

Para ver algo semejante tendríamos que remontarnos a más de 20 años atrás. Sin embargo, el descalabro chino se ha visto opacado por la furibunda crisis griega. Si no fuera por eso, el derrumbe de la bolsa china estaría ahora mismo acaparando todas las portadas de las prensa y atraería todas las miradas de los inversionistas.

Y no es para menos. El asunto es inquietante, puede acarrear repercusiones financieras globales funestas y tiene a los altos funcionarios chinos aterrados. Por eso es importante atajar la caída cuanto antes.

Si en Europa, el gobierno griego se ha venido reuniendo con carácter de urgencia con la Comisión Europea, el eurogrupo, el Banco Central Europeo (BCE) y el Fondo Monetario Internacional (FMI) en un denodado esfuerzo por llegar a un acuerdo, en China, con la misma celeridad, discutían a diario los principales órganos políticos y financieros de China (el Consejo de Estado, el gabinete, el Banco Bentral, la Comisión de Mercado de Valores y otras agencias de regulación financiera) medidas que detuvieran la masacre bursátil.

Claro que el desplome de la Bolsa de China viene precedido de un mercado “bull” espectacular. Desde que empezó el año hasta el pasado 12 de junio, el Shanghai Composite había volado casi 60 por ciento.

Si nos remontamos a julio del año pasado, el Shanghai Composite se ha disparado en torno a 150 por ciento, y lo peor, este extraordinario rally se ha dado en un contexto de preocupación por la desaceleración de la economía china.

No hay que olvidar que en 2014 el crecimiento económico defraudó y su Producto Interno Bruto (PIB) se expandió a una tasa de 7.4%, la más baja desde 1990. Las previsiones para este año son que el crecimiento sea aún más lento, inferior a 7 por ciento.

Por lo tanto, no fue la expansión de las empresas chinas y de sus beneficios lo que alentó la masiva compra de acciones en la Bolsa de Shanghai. Por el contrario, lo que detonó este colosal rally fue, como ha sido la tónica global, una política monetaria demasiado laxa.

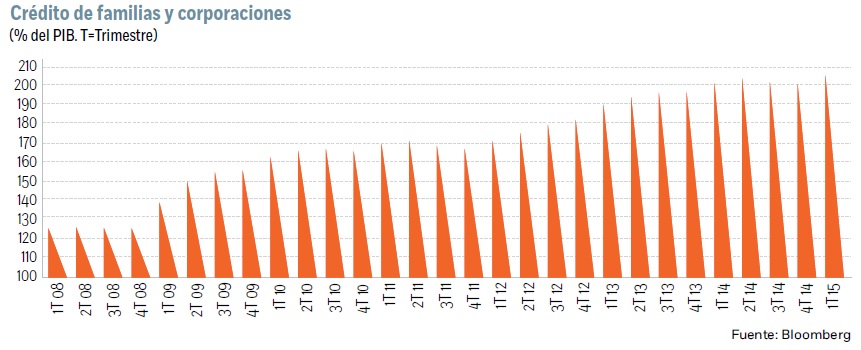

Ante la desaceleración de la economía, el Banco Popular de China, como se conoce al Banco Central del país, ha estado relajando las condiciones monetarias con el objeto de que los bancos presten a las empresas, muchas de ellas con serias dificultades financieras (en estas páginas hablamos hace poco de ese tema en un artículo titulado “Firmas chinas, en moratoria”) y se reactive la economía.

Sin embargo, los bancos han encontrado más lucrativo aprovechar esos recursos baratos y abundantes que inyectaba el Banco Bentral para prestar dinero fresco a las corredurías, que a su vez han utilizado ese efectivo para financiar la compra de acciones por parte de un número creciente de inversionistas ávidos por apostar en un mercado bursátil cada vez más especulativo.

En consecuencia, a lo que se han dedicado los inversionistas chinos es a “apalancarse”: aprovechar las bajas tasas de interés para pedir dinero prestado a las corredurías e invertir en la bolsa esperando que las utilidades fueran lo suficientemente jugosas como para cubrir el préstamo y sacar una buena tajada.

Tanto subieron las bolsas que de repente se empezaron a ver muy caras, alcanzando sus valuaciones valores superiores a los observados durante la burbuja de 2007. Esa percepción propició los primeros descensos abruptos de las bolsas, lo que significó que de repente muchos inversionistas apalancados quedaran ahorcados: ante las virulentas caídas y las “llamadas de margen” de las corredurías (la exigencia a los especuladores de que repongan el dinero para garantizar sus préstamos), los inversionistas tuvieron que vender precipitadamente sus posiciones para cubrir los préstamos, agudizando la tendencia a la baja de la bolsa.

Ahora todos quieren salir huyendo. Y el gobierno, atemorizado por la estampida, trata de retenerlos, de contener el pánico, de restablecer la confianza. Es algo así como intentar recuperar la filosofía de “el put de Greenspan”, que consistía en adoptar urgentes medidas de política económica, sobre todo de carácter monetario, para poner un piso a la debacle del mercado.

Sin embargo, hasta ahora los esfuerzos no han rendido los frutos deseados. Durante la semana pasada anunciaron toda una batería de medidas, pero no lograron impresionar a los inversionistas y los mercados siguieron haciéndose trizas. La más agresiva fue la decisión del Banco Popular de China de recortar de un golpe, el pasado 29 de junio, la tasa de referencia de préstamos a un año, la tasa de depósitos a un año y los requerimientos de reserva de los bancos. El hecho de que anunciara tantas medidas de un batacazo, algo que no sucedía desde octubre de 2008, en plena crisis financiera tras la quiebra de Lehman Brothers, revela la gravedad de la situación.

Ante el fracaso en su esfuerzo por cortar la hemorragia, el gobierno chino volvió a la carga, este fin de semana, con otro puñado de medidas que sirvan de cortafuegos.

Por un lado, un elevado número de intermediarios financieros se comprometieron a entrar de nuevo al mercado chino, a comprar acciones y fondos ligados a los principales índices bursátiles para contrarrestar la venta de otros operadores y estabilizar las bolsas. En ese sentido, 21 corredurías invertirán al menos 120,000 millones de yuanes (en torno a 19,300 millones de dólares) en fondos del mercado bursátil y altos ejecutivos de fondos mutuos prometieron comprar acciones y mantenerlos en cartera durante al menos un año.

Pero además, las autoridades chinas suspendieron las Ofertas Públicas Iniciales (IPO, por sus siglas en inglés) de empresas, por lo que 28 compañías que estaban listas para salir a la bolsa tendrán que esperar. El objetivo es disminuir la oferta de papel en el mercado y evitar que los inversionistas vendan las acciones que ahora detenta, empujando a las bolsas para abajo, para comprar las nuevas emisiones.

Aun así, la tarea china es complicada y deberemos seguir los acontecimientos de cerca por las implicaciones que puede traer.

La bolsa china está sobrecalentada y un desplome no sólo haría descarrilar a la economía china, sino que desestabilizaría a los mercados globales y detonaría una crisis sistémica. Ahora bien, estabilizar a las bolsas en pleno pánico no será fácil. Y si lo logran, tendrán que tener cuidado para no provocar un nuevo rally alcista que vuelva a hinchar la burbuja, nos regrese a donde estábamos hace apenas tres semanas y genere un mayor endeudamiento de la economía.