Cuatro preguntas para entender lo que pasa con el dólar

:quality(75)/media/dinero/images/2016/01/economia210116g.jpg)

:quality(75)/media/dinero/images/2016/01/economia210116g.jpg)

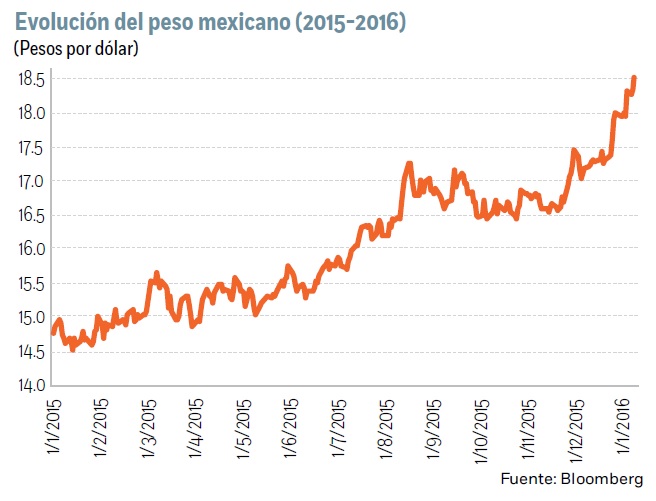

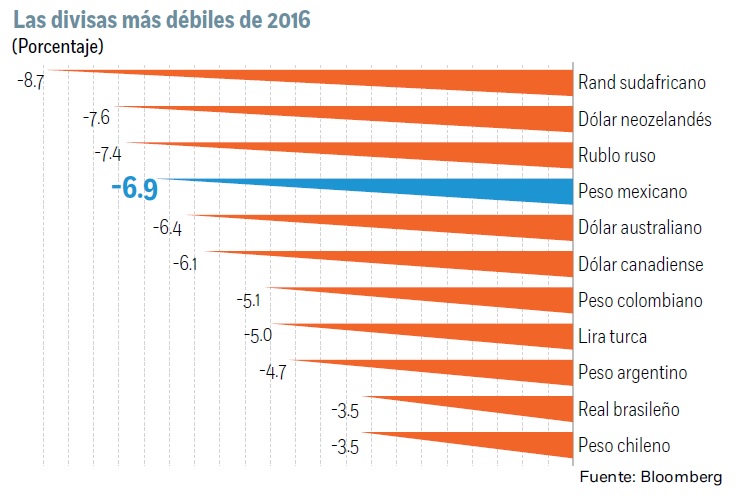

CIUDAD DE MÉXICO.- La vorágine de los mercados financieros parece no tener fin. Y en medio de la debacle global, una de las víctimas más notorias ha sido el peso mexicano. En estos primeros 20 días, el peso se ha depreciado un 6.9% contra el dólar y es la peor divisa de toda Latinoamérica. Si incorporamos a las principales divisas del mundo, sólo la superan el rand sudafricano, que se ha debilitado 8.7%, el dólar neozelandés, que se ha deprimido 7.6% y el rublo ruso, que arrastrado por el derrumbe del precio del petróleo, se ha despeñado 7.4% y ayer cerraba en un nuevo mínimo histórico de 81.26.

Pero en verdad, y aunque el peso mexicano es la divisa más golpeada de Latinoamérica en lo que llevamos de año, parte se explica porque, para períodos más largos, ofrece un comportamiento más estable que otras monedas de la región, por lo que quizás el fuerte ajuste de inicio de año pretende realinearlo un poco con lo observado en otras monedas. Por ejemplo, la depreciación de 14.3% del peso mexicano durante 2015 fue muy parecida a la del peso chileno, pero poco tiene que ver con lo observado en el peso colombiano (-25%), el real brasileño (-33%) o el peso argentino (-35%).

Por otro lado, la percepción de “riesgo país” de México sigue siendo menor a las de otros países de la región, con la salvedad de Chile. Si observamos el premio que los inversionistas exigen por detentar bonos soberanos a 10 años respecto a los bonos del Tesoro de mismo plazo, México supone un diferencial de 418 pbs. Si bien en Chile ese diferencial es de 250 pbs, en Colombia es de 700 pbs, y en Brasil de 1,450 pbs.

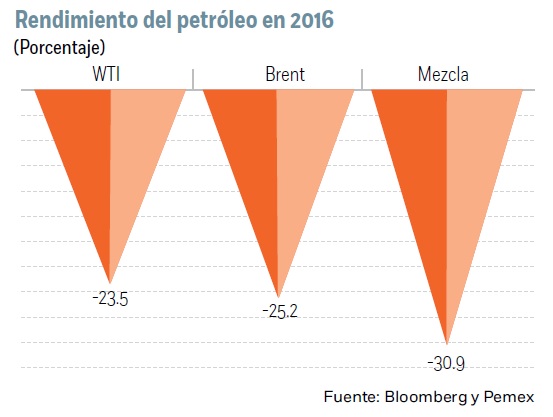

Dicho esto, ¿qué es lo que está desquiciando al peso mexicano en el inicio de 2016? En primer lugar, el petróleo. Si bien la referencia estadunidense, el WTI, y Europa, el Brent, se han desplomado con fuerza, peor aún le ha ido a la referencia mexicana, la mezcla. Hasta el martes, el WTI se había hundido en lo que llevamos de 2016, 23.2%, y el Brent 22.9%. Pues bien, en ese mismo período, la mezcla se ha despeñado 26.9%. Mientras el WTI y el Brent cotizan por debajo de los 27 dólares, la mezcla ya se ubica en niveles inferiores a los 20 dólares.

Es verdad que México compró coberturas, pero como hemos insistido, la cobertura no abarca a toda la plataforma de exportación. La cobertura comprende a 212 millones de barriles, lo que cubre en torno a la mitad de la plataforma de exportación, por lo que otro buen puñado de barriles se tendrá que vender a precios de mercado. Eso supondrá un deterioro adicional de las cuentas externas de México, más en un contexto de desaceleración de las exportaciones manufactureras que hasta hace poco habían servido de contrapeso a la pérdida de ingresos petroleros.

Además, hay otro asunto que preocupa a los mercados: el de la rentabilidad de la producción de Pemex. Algunas informaciones han reportado que el costo del barril de Pemex es de 23 dólares. Sin embargo, un reciente comunicado de la empresa mexicana puntualizó que ese precio es un costo a futuro, pero que actualmente el costo de producción promedio es inferior a los 10 dólares.

Un segundo factor que está afectando al peso mexicano es el inicio de subida de tasas en Estados Unidos. En verdad, dicho ciclo, tal y como está la inestabilidad financiera, no creemos que vaya muy lejos, hasta el punto de que estimamos que la Fed, ahora mismo, está más cerca de volver a bajar las tasas de interés e incluso anunciar un QE4 que de incrementar de nuevo las tasas de referencia. Sin embargo, México es de los países más expuestos a un fuerte flujo de salida de capitales dado que, por su vecindad, apertura y sólidos fundamentales, es uno de los que más se benefició de las bajas tasas de interés en EU. El 36% de la deuda gubernamental en circulación está en manos de residentes extranjeros, y esa elevada exposición lo hace vulnerable a una potencial salida de capitales.

De momento, el dinero ha dejado de entrar, lo que puede complicar el financiamiento del déficit corriente: si en 2014 entraron 260,640 millones de pesos (mdp), en 2015 apenas se registraron ingresos por 6,742 mdp.

El tercer factor es, directamente, la aversión al riesgo propiciada por las turbulencias financieras globales. Todo está sucediendo tan rápido que los inversionistas, en medio de la masacre, venden los activos de riesgo y buscan refugio en los bonos del Tesoro de Estados Unidos, los bonos alemanes o el oro.

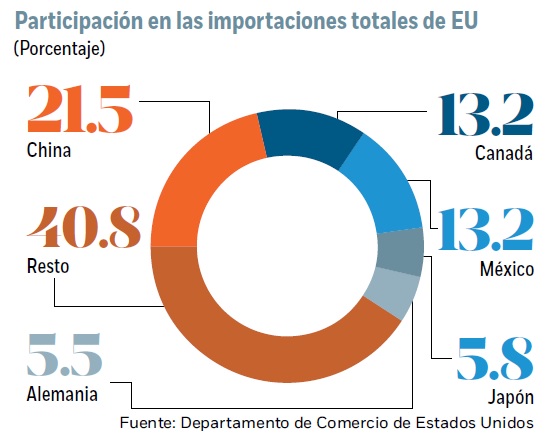

El cuarto factor sería China y la devaluación del yuan. El secretario Luis Videgaray ha esgrimido el argumento de una “guerra competitiva” para explicar la caída del peso. Razón no le falta: China es el principal competidor de México en el mercado estadunidense, junto con Canadá. La devaluación de China busca reactivar el crecimiento económico abaratando las exportaciones, y Canadá, que atraviesa una crisis por la caída del petróleo, ha reaccionado con una política acomodaticia que ha depreciado al dólar canadiense por debajo de 0.7 dólares, lo que supone un mínimo de 13 años. ¿Podría México quedarse fuera de esa guerra con el riesgo de perder cuota de mercado?

Quizás eso explica la relativa pasividad de México para actuar con más contundencia para detener la caída de la moneda mexicana. De momento, la depreciación del peso, en un contexto de inflación históricamente muy baja, ha generado más beneficios que adversidades en términos macroeconómicos: favorece a las exportaciones, incentiva el turismo y ha propulsado al consumo interno al amplificar el monto de las remesas al convertirlas en pesos. Además, ha significado una buena carretada de pesos para el gobierno federal resultado de la cobertura petrolera, que está denominada en dólares.

Por tanto, hasta ahora Banxico ha defendido al peso recurriendo a intervenciones en el mercado cambiario y mediante una primer apretón monetario en diciembre que dejó la tasa de referencia en 3.25%.

Sin embargo, Banxico tendrá que reaccionar en caso de que el peso siga castigado, pues el principal riesgo es que encarezca de manera desorbitada la deuda de las empresas mexicanas, altamente endeudadas en dólares. Según el Banco de Pagos Internacionales (BIS), México es el cuarto país emergente con más deuda denominada en dólares con 237,000 mdd, lo que representa un incremento de 83.7% respecto a antes de la crisis de 2008. Y sobre todo se han endeudado las empresas: de la deuda corporativa mexicana, 66% está denominada en dólares. ¿Están cubiertas de ese riesgo las compañías mexicanas? ¿Cuánto podrán aguantar la depreciación del peso? Empresas como la propia Pemex, la cementera Cemex, el conglomerado industrial Grupo Alfa o América Móvil son casos de empresas cuya cuenta de resultados se ha visto afectada por la deuda en dólares. Ante la vulnerabilidad que presentan las corporaciones mexicanas, Carstens ha indicado que Banxico, en caso de que surjan dificultades de financiamiento, podría recurrir a políticas no convencionales para actuar como prestamista de última instancia.

Por tanto, Banxico debe cuidar ese flanco y tratar de estabilizar el peso. Y nos tememos que, si bien la Fed podría no elevar de nuevo las tasas de interés en el corto plazo, Agustín Carstens, tarde o temprano, podría volver a incrementar las tasas de referencia para conducir una depreciación más controlada de la divisa mexicana.