La Fed dirá adiós a las subidas de tasas de interés

:quality(75)/media/dinero/images/2016/01/detalleg250116.jpg)

:quality(75)/media/dinero/images/2016/01/detalleg250116.jpg)

CIUDAD DE MÉXICO.- Tanto la presidenta de la Reserva Federal de Estados Unidos (Fed), Janet Yellen, como el gobernador del Banco de México (Banxico), Agustín Carstens, llegarán algo contrariados a la primera reunión de política monetaria del año.

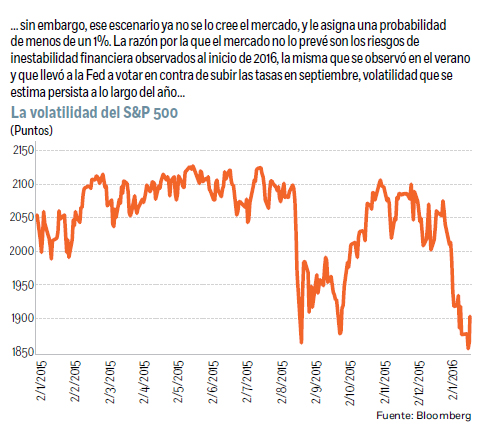

La Fed se reunirá el martes y miércoles de esta semana con los planes que tenían para todo este año muy trastocados. A finales del año pasado se vieron muy envalentonados: luego del susto del verano, que les hizo posponer un aumento de tasas en septiembre, los mercados rebotaron hasta llevar a Wall Street de nuevo cerca de sus récords históricos de mayo. Entonces encontraron la oportunidad ideal para incrementar por fin, y por primera vez en nueve años, las tasas de interés: los mercados volvían a estar calmados, la recuperación seguía su curso y se consolidaron las expectativas de que la inflación fuera repuntando conforme los precios del petróleo se estabilizaban y emergieran presiones salariales.

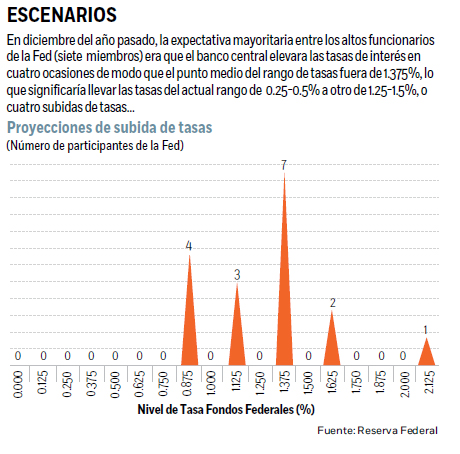

Con ese escaparate en mente, la Fed proyectó un escenario basado en cuatro subidas de tasas adicionales de 25 puntos base (pbs) a lo largo de 2016 para situar la tasa de referencia hacia el final de este año en 1.5%. Ese ciclo de subida de tasas forma parte del llamado proceso de “normalización monetaria” cuyo objetivo es conducir las tasas de interés a un nivel cercano al 3.5%, que se alcanzaría hacia 2018.

Pues bien, luego de que los mercados sufrieran el peor inicio del año de toda la historia, los planes originales de la Fed pueden haber saltado por los aires. Nos tememos que la Fed tendrá muy difícil volver a incrementar la tasa de referencia en lo que resta del año. Si bien les va, y aun dudándolo mucho, quizás puedan incrementar el objetivo sobre la tasa de referencia en otros 25 pbs para llevar su nivel a 0.75%. Pero en verdad, ahora mismo, vemos más cercana la posibilidad de que anuncie una bajada de tasas e incluso un nuevo programa de compra de activos, un QE4, a que se resuelva a pegar un nuevo apretón monetario.

¿Por qué decimos eso? A nuestro modo de ver, la principal razón que mueve las decisiones de política monetaria de la Fed son los riesgos de inestabilidad financiera. Es verdad que la Fed tiene dos objetivos explícitamente marcados por la ley: el empleo (asociado al ritmo de crecimiento económico) y la inflación. Su tarea consiste, en esencia, en alcanzar el mayor nivel de empleo posible con la condición de que se mantenga la estabilidad de precios, entendida como una tasa de inflación cercana al 2.0%. Sin embargo, desde la crisis financiera de 2008, existe un tercer objetivo implícito, aunque no esté expresado en ninguna ley: preservar la estabilidad financiera.

Pues bien, a nuestro modo de ver es esa motivación, primordialmente, la que dirige las decisiones de la Fed, en tanto los argumentos de empleo e inflación lo utilizan hábilmente como pretexto para justificar sus decisiones de política monetaria. La Fed parte de dos premisas: uno, que tras siete años de extraordinaria expansión monetaria, se han producido excesos y burbujas cuyos riesgos de estallido tienen que controlar; y dos, que en caso de que se produzca la explosión de una burbuja, es muy elevado el riesgo de que se produzcan grandes convulsiones financieras por todo el orbe que hagan descarrilar la recuperación económica y desemboque en una nueva recesión.

Por eso, la estrategia de la Fed es bastante predecible. Ahora mismo se mueve entre el “call de Yellen” y el “put de Greenspan”. El “call de Yellen” consiste en endurecer el lenguaje e incluso subir las tasas de interés cada vez que los mercados se van demasiado altos, con el fin de evitar que las burbujas se sigan inflando; el “put de Greenspan”, por el contrario, es la argucia de suavizar la comunicación y bajar las tasas de interés cada vez que hay riesgo de un descalabro de los mercados, algo así como poner un seguro a los inversionistas.

En consecuencia, y luego de que los mercados sufrieran el peor batacazo de la historia para un inicio de año, la estrategia de la Fed está sesgada hacia el “put de Greenspan”, es decir, hacia la posibilidad de acudir al rescate de los mercados en caso de que las cosas se pongan muy feas y sea necesario.

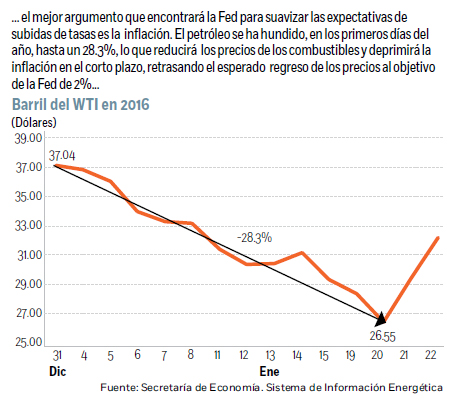

Por tanto, el comunicado de política monetaria del miércoles posiblemente suene otra vez bastante complaciente con los mercados. Por supuesto que no se cerrará a la posibilidad de futuros aumentos en las tasas de interés, incluyendo la reunión de marzo, que es para cuando se estimaba que podría volver a incrementar la tasa de los fondos federales. Pero esas expectativas las amortiguará recurriendo al argumento de la inflación, y ya alguno de los altos funcionarios de la Fed ha recurrido a él, como el presidente de la Fed de San Luis, James Bullard.

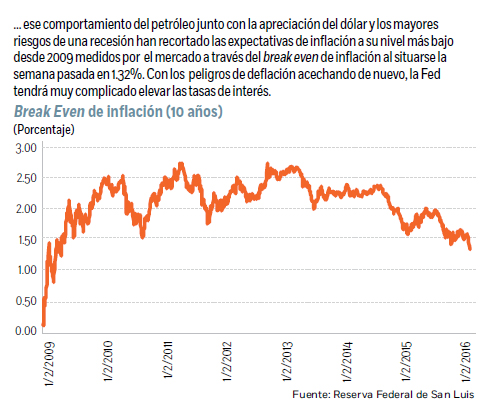

En efecto, el derrumbe de los precios del petróleo retrasará aún más el deseado repunte de la inflación. El WTI llegó a cerrar, el pasado miércoles, en un nuevo mínimo de doce años, los 26.55 dólares, lo que suponía una caída de 28.3% respecto al nivel de cierre de 2015. Ese comportamiento del precio del petróleo junto con la apreciación del dólar que abarata el costo de las importaciones y el aumento de los riesgos de una recesión derivado de la inestabilidad financiera no sólo deprimirá aún más la trayectoria de los precios en el corto plazo, sino que además ya ha implicado una reducción de las expectativas de inflación que incorpora el mercado a través de “break even” de 10 años. El miércoles, esa medición de expectativas de precios del mercado bajó a 1.32%, la tasa más baja desde 2009.

Pero además, dentro de poco la Fed puede encontrar un nuevo aliado para justificar ese retraso en el ciclo de subida de tasas que apenas inició el año pasado: la brutal tormenta de nieve de estos días, que ha paralizado la costa Este de Estados Unidos, es de prever que tenga un efecto negativo sobre la creación de empleo, por lo que la Fed recurrirá a la lógica de que antes de volver a subir las tasas de interés tendrán que evaluar si ese impacto es transitorio o algo más duradero que pueda amenazar la recuperación económica.

Por tanto es de esperar que, en medio de la actual volatilidad financiera, la Fed mande indicios de que el ciclo de subida de tasas puede ser más lento de lo previsto en diciembre pasado. El mercado, de todos modos, ya lo tiene incorporado: al escenario de cuatro subidas de tasas para 2016 sólo le asigna una probabilidad de menos del 1%. Si el mensaje de la Fed a los mercados funciona, se han de relajar algo la tensión en los mercados financieros y reducir la presión sobre las divisas de los mercados emergentes, incluyendo el peso mexicano, algo muy importante de cara a la reunión de Banxico del 4 de febrero. Algo así ya sucedió al final de la semana pasada, quizás anticipando el esperado mensaje de la Fed. Ahora bien, aunque la Fed tendrá difícil subir las tasas de interés este año, Banxico podría verse impelido a incrementarlas ante los episodios de volatilidad y depreciación del peso, desmarcándose de la trayectoria de tasas marcada por Janet Yellen.

* Director de llamadinero.com y profesor de la Facultad de Economía de la UNAM