Fintech aseguran ser buena opción; debate sobre su regulación

:quality(75)/media/dinero/images/2016/11/fintech031116g.jpg)

:quality(75)/media/dinero/images/2016/11/fintech031116g.jpg)

CIUDAD DE MÉXICO.- A pesar de ser un riesgo para los inversionistas, las empresas de tecnología financiera (fintech) representan una alternativa de financiamiento para aquellos que buscan liquidar deudas previamente adquiridas o créditos que por el alza en las tasas de interés encarecieron su pago mensual.

De acuerdo con la Comisión Nacional para la Protección y Defensa de los Usuarios de Servicios Financieros, las fintech, sobre todo aquellas que ofrecen servicios de préstamos de persona a persona vía internet, lo que se conoce como crowdfunding, representa un alto riesgo para quien decide prestar su dinero a través de estas plataformas, sin embargo resultan ser una gran opción para aquellas que por sus condiciones económicas no tienen acceso a un financiamiento bancario.

Pero “el crowdfunding no se limita a una herramienta de inclusión financiera, sino que también permite acceder a financiamientos más baratos, aún para quienes ya son clientes de la banca o de otras instituciones como las sofomes o cajas de ahorro”, señaló Gerardo Obregón, director general y fundador de Prestadero, la primera empresa de créditos persona a persona por internet en el país.

Detalló que aun siendo ya clientes de instituciones financieras reguladas, muchos de los acreditados a través de crowdfunding solicitan financiamiento para pagar otras deudas, con tipos de interés más elevados.

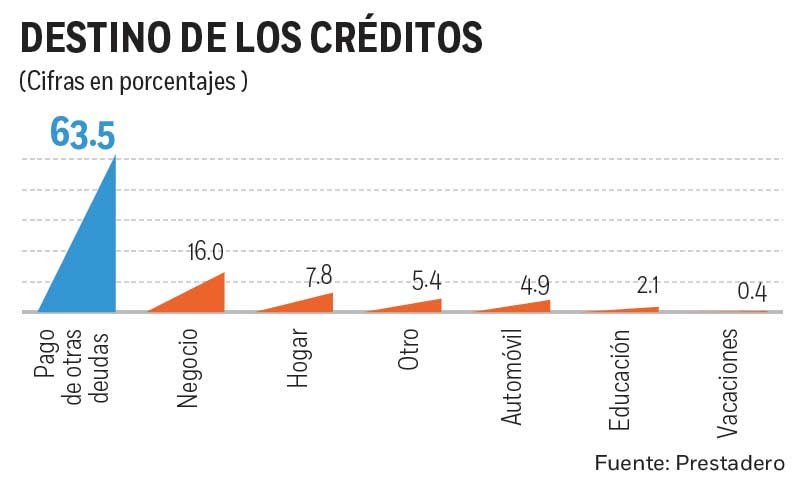

De acuerdo con las estadísticas de Pc0restadero, el 63.5% de los préstamos solicitados a través del crwofunding son para consolidar deuda, pues mientras las tasas de interés en créditos personales o de tarjetas de crédito oscilan entre el 35 y 40% o incluso más considerando comisiones y otros costos asociados al préstamo, en las plataformas vía internet este costo financiero no excede el 28.9%. “Cuando la gente encuentra en el mercado financiero préstamos personales y tarjetas de crédito con CAT del 50% o más y ha comprobado ser buen pagador y mantener sus cuentas al corriente, prefiere pagar menos. Eso explica que el 63% de los acreditados de crowdfunding utilice los recursos de su financiamiento para pagar otras deudas”.

Para Doopla, otra empresa en México dedicada al préstamo persona a persona, esta cifra incluso podría aumentar luego de que los financiamientos bancarios o de otras entidades se encarecieran por el incremento en la tasa de interés de referencia en México, como parte de la decisión de política monetaria del Banco de México.

“La tasa de interés es el costo del dinero y las tarjetas de crédito bancarias están vinculadas a esta tasa y en consecuencia han aumentado sus intereses. Por ello los expertos de esta startup digital recomiendan terminar de pagar créditos para no pagar más intereses”.

En el caso del crowdfunding, los préstamos son de persona a persona y no resienten este efecto por el alza de tasas, por lo que se convierten en una opción para enfrentar el encarecimiento de los préstamos en el país.

En una reciente entrevista con Excélsior, Mario Di Costanzo, presidente de la Comisión Nacional para la Protección y Defensa de los Usuarios de Servicios Financieros (Condusef), consideró que el crowfunding, las fintech y las sociedades mercantiles con actividades de crédito representan un hoyo negro en el sistema financiero que es preciso que evitar que crezca.

“No se trata de matar a este sector, pues representa una alternativa para expandir la inclusión financiera, pero debe regularse pues sin vigilancia estas plataformas son vulnerables ante lavado de dinero y además se pueden generar numerosos fraudes en contra de los usuarios”.

Agregó que si bien no se tienen cifras exactas de cuánto es el dinero que se mueve a través de estas plataformas, es preocupante y se deben tomar medidas en la materia con carácter urgente porque “no hay duda de que la cartera de estas empresas está creciendo y tampoco hay duda de que se cometerán muchos fraudes por la falta de regulación. Recordó que tanto la Condusef como el Banco de México y la Comisión Nacional Bancaria y de Valores ya trabajan en el diseño de una regulación de ese sector.

-Carolina Reyes