La curva augura recesión o ¡This time is different!

:quality(75)/media/dinero/images/2018/05/lacurva030518g.jpg)

:quality(75)/media/dinero/images/2018/05/lacurva030518g.jpg)

Por José Miguel Moreno* y Rogelio Serrano

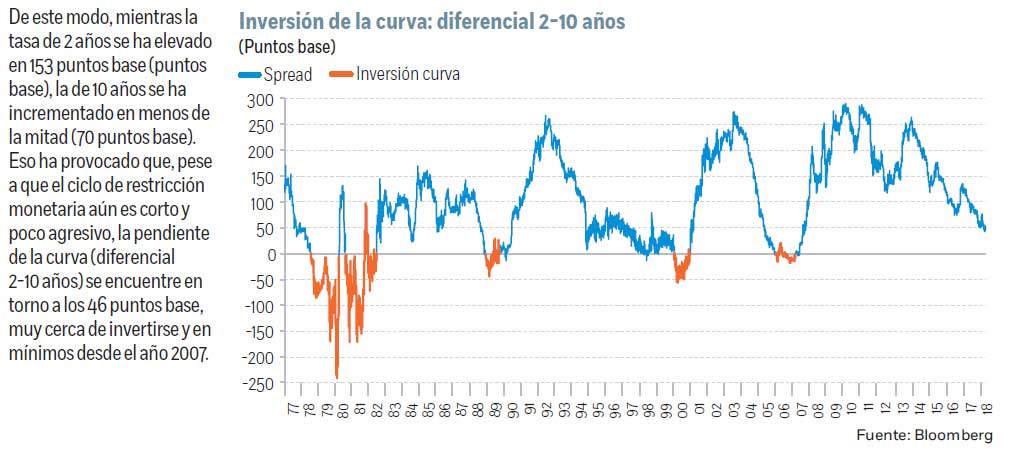

CIUDAD DE MÉXICO.- Así ha sucedido, de manera consistente desde finales de los años setenta: desde entonces ha habido cinco recesiones, según los cálculos de la Oficina Nacional de Investigación Económica. Pues bien, todas ellas vinieron precedidas de una inversión en la curva de rendimientos, esto es, la tasa de 2 años se ubicó en niveles superiores a la de 10 años. En promedio, la inversión de la curva se adelantó a la recesión en algo más de un año (14 meses) salvo en la Gran Recesión de 2008, cuando la inversión se produjo con un anticipo de casi dos años (23 meses). Tanto para académicos como para la Fed, la inversión de la curva de rendimientos es una señal poderosa sobre recesiones en Estados Unidos, quizás la mejor. Sin embargo, la Fed nos dice que “this time is different”.

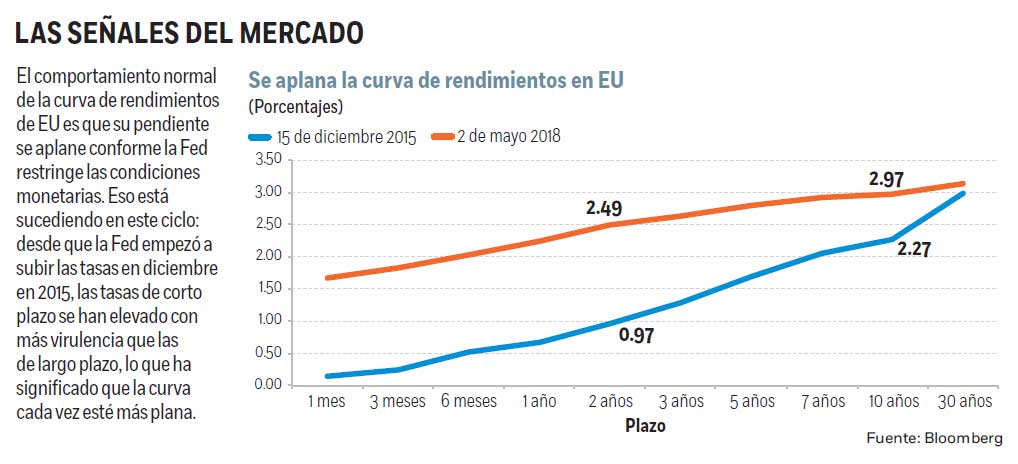

La curva de rendimientos no es otra cosa que la representación gráfica, en un momento del tiempo, de la relación entre el rendimiento y el tiempo que resta para su vencimiento para un conjunto homogéneo de bonos. La principal curva de rendimientos de referencia es la de los bonos del Tesoro de Estados Unidos, donde el riesgo de impago es despreciable. Dicha curva puede tener, en esencia, tres posiciones: pendiente positiva, plana o negativa. Cuando la Fed decide incrementar las tasas de interés, tal y como sucede en el actual ciclo de restricción monetaria que inició en diciembre de 2015, sus decisiones impactan, por lo general, en la misma dirección a todo el espectro de tasas del mercado. En consecuencia, la curva se desplaza al alza en todos los plazos. Ahora bien: no todas las tasas lo hacen con la misma intensidad.

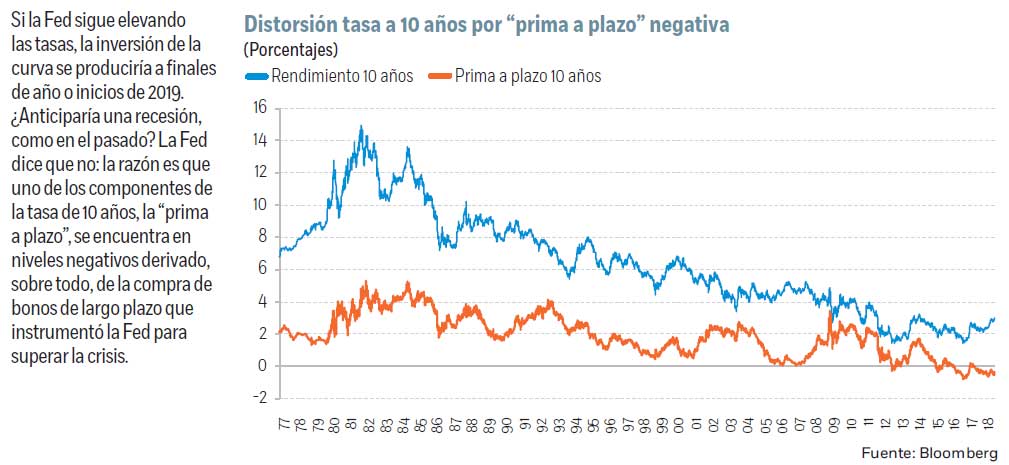

Las tasas de plazos más cortos, más sensibles al movimiento de la tasa de los fondos federales, responden con más prontitud y virulencia a las decisiones de la Fed y a las expectativas de futuros incrementos. Por el contrario, las tasas de más largo plazo no sólo responden a esas expectativas de futuras subidas de tasas, sino también a las condiciones macroeconómicas de mediano plazo (expectativas de inflación y crecimiento) y a lo que se llama “prima a plazo”, es decir, un premio adicional que exige el inversionista para que lo compense por el riesgo del paso del tiempo. Esos riesgos son básicamente dos: que las tasas aumenten de manera más violenta de lo estimado, lo que les impondría pérdidas de capital; o que la inflación se incremente más rápido de lo anticipado, erosionando el rendimiento real de los cupones y el principal.

En un mundo de certeza absoluta, un inversionista sería indiferente entre adquirir un bono de largo plazo o comprar un bono de corto plazo y reinvertir los ingresos cada año a la nueva tasa de mercado. En el mundo real, el inversionista va a exigir una “prima a plazo” positiva que lo compense por la incertidumbre respecto a la evolución de las tasas y la inflación. Es claro que a mayor plazo, mayor incertidumbre y, en consecuencia, mayor prima.

Es por esta razón por la que, por lo general, la curva de rendimientos posee una pendiente positiva. Sin embargo, cuando la Fed entra en un ciclo de subidas de tasas tiende a aplanarse y, eventualmente, puede llegar a invertirse. Cuando se produce, ¿está mandando algún mensaje el mercado? Creemos que sí: lo que el mercado está transmitiendo es que a la Fed probablemente se le ha ido la mano subiendo las tasas y hay una recesión en puertas. Mientras en el tramo corto, los rendimientos siguen respondiendo al alza de tasas de la Fed, en el tramo largo el mercado se anticipa a tres comportamientos esperados: uno, la expectativa de bajadas de tasas en el mediano plazo para salir de la recesión; dos, el pronóstico de que, como consecuencia de la recesión, la inflación disminuya o incluso se entre en una etapa de deflación; y tres, la “prima a plazo”, como resultado de esas expectativas de menores tasas e inflación, se comprime. Es por eso que los augurios de la inversión de la curva han resultado tan certeros en las últimas recesiones.

¿Qué tan cerca estamos de este punto? Ayer hubo reunión de la Fed, y dejaron las tasas sin cambios en un rango de entre 1.50 y 1.75%. Sin embargo, tal y como cabría esperar, la curva se ha ido aplanando desde que la Fed empezó a subir las tasas en diciembre de 2015. Ayer, la diferencia entre la tasa de 2 y 10 años se redujo a 46 puntos base, su nivel más bajo desde el año 2007, antes de la Gran Recesión. Ahora bien: las presiones inflacionarias están muy latentes. En el primer trimestre del año, el Índice de Costo del Empleo aumentó a una tasa anual de 2.7%, un máximo desde el año 2008. Por otro lado, la inflación se ubicó ya en el objetivo de la Fed: el deflactor del gasto de consumo brincó se ubicó en marzo en 2.0%, y la subyacente trepó en 1.9 por ciento.

Con la política monetaria aún muy laxa y con la inflación en esos niveles, la Fed podría incrementar las tasas en junio, y anunciar que todavía restarían dos aumentos más para la segunda mitad del año. Eso significaría que la Fed todavía podría subir las tasas en 75 puntos base este año, y proseguir el ciclo de subida de tasas en 2019 para acabaR entre 2.75 y 3.00%. Como las tasas de corto plazo reaccionan de manera más rápida que las de largo plazo, la inversión de la curva podría estar dándose a finales de este año o principios de 2019.

Entonces, si la curva ya está muy plana y su inversión podría producirse relativamente pronto, ¿quiere decir que estamos cerca de una recesión? La Fed nos dice que no, que esta vez no, que aunque se llegara a invertir, la economía trae aire y el canario seguirá timbrando. La razón que esgrime es que ese componente de “prima a plazo” está anormalmente bajo por tres motivos: uno, porque la Fed ha limitado, gracias a una mejor comunicación, la incertidumbre sobre la evolución futura de las tasas oficiales en un contexto de bajas tasas de interés globales; dos, porque la inflación se ha mantenido excepcionalmente baja; y tres, y sobre todo, porque la compra de bonos de largo plazo por parte de la Fed durante la etapa de “expansión cuantitativa” ha comprimido la “prima a plazo” de manera artificial, la cual ya no refleja incertidumbre ante factores macroeconómicos sino una situación excepcional provocada por la Gran Recesión y las necesidades de una expansión monetaria no convencional.

El caso es que, por primera vez desde los años setenta, la “prima a plazo” es negativa, esto es, el inversionista no ve ya un bono de largo plazo como un “riesgo” sino como una “cobertura contra riesgo”, y en vez de “exigir un premio” ante la incertidumbre de los bonos de largo plazo está más bien “pagando un premio” por adquirir esa cobertura. El hecho de que la “prima a plazo” sea, de manera anómala, negativa ha provocado que la tasa de 10 años esté en niveles excepcionalmente bajos, lo que hace que la curva esté distorsionada en el tramo largo y que la inversión de la pendiente sea más realizable que en el pasado pese a las bajas tasas de la Fed, sin que ello refleje las condiciones macroeconómicas de la economía ni los riesgos de una recesión inminente. ¿Será que “this time is different”? La credibilidad de la Fed está en juego.

* Director de llamadinero.com

y profesor de la Facultad

de Economía de la UNAM